Piedmont Lithium Ltd.: Starke Scoping Studie

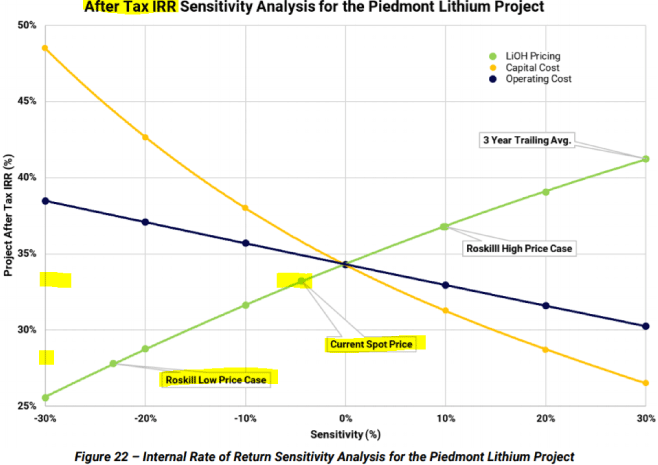

Auch der IRR nach Steuern würde im Low-Cost-Szenario noch zwischen 25% und 30% liegen und könnte in einem Umfeld mit steigenden Preisen auch auf über 40% steigen:

Fazit:

Die Studie hat meine Erwartungen erfüllt. Das Minenleben liegt nun bei 25 Jahren, der NPV konnte nochmals deutlich angehoben werden und die initiale CAPEX liegt weiterhin auf einem machbaren Niveau von rund 160 Millionen USD.

Die strategisch günstige Lage, inmitten der USA, bleibt für mich neben den guten Daten das wichtigste Investitionsargument.

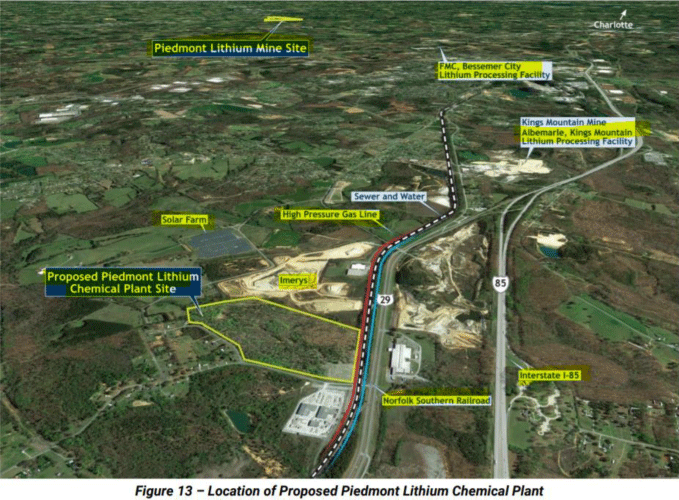

Die Infrastruktur rund um das Projekt ist einfach phantastisch und vermutlich die beste, die es weltweit gibt. Der Standort für die Aufbereitungsanlage wurde ja bereits gesichert. Daneben eine Mine von Imerys, ein Solar-Park, die Eisenbahnlinie und der Highway:

Wenn ich ein Batterie-Hersteller oder ein Autobauer wäre, dann würde ich eine Firma, die ein paar hundert Kilometer von meiner Fabrik entfernt liegt bevorzugen, anstatt mit das Lithium in Südamerika oder Australien produzieren zu lassen.

Der US-Markt sollte für Piedmont ideal sein.

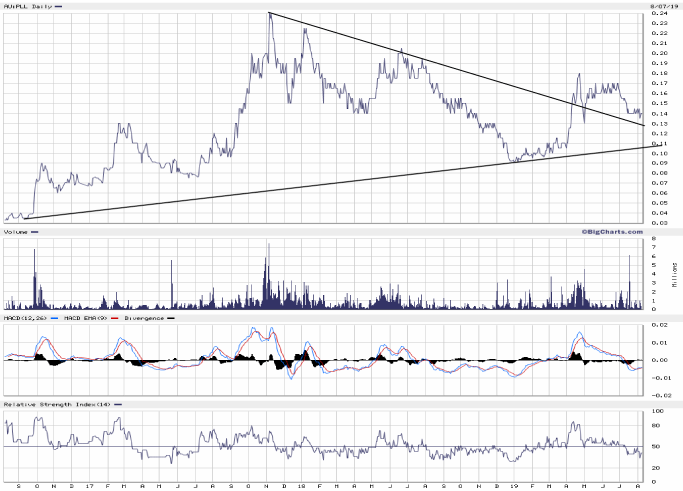

Die Aktie reagierte kaum (unverändert), da das Umfeld für die Lithium-Aktien in den letzten Wochen einfach extrem schwach ist. Doch das sind immer Chancen für antizyklische Käufe.

Die Firma hat zuletzt die Kasse mit einem Placement an Fidelity und andere institutionelle Anleger bei 0,145 AUD gut gefüllt und die nächsten Monate werden spannend, vor allem mit Blick auf strategische Partner und Abnahme-Verträge! Jetzt die Aktie zu verkaufen, ist wie eine Goldaktie vor 6 Monaten zu geben!

Antizyklisch handeln und dann bereits dabei sein, wenn die nächste Lithium-Welle kommt, das ist die Devise!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.