St. Andrew Goldfields Ltd.: Ein Junior-Goldproduzent im Kanonendonner

Per Ende Dezember 2012 verfügte SAS für folgende Reserven:

Und Ressourcen:

Die Reserven sind in den Ressourcen nicht enthalten.

Aktuelle operative Entwicklung

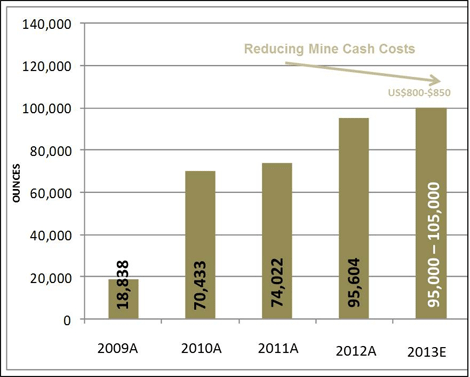

Die Holt-Mine produzierte im 2. Quartal aus den Zonen 4, 6 und C-99 Erz 93.081 t mit 4,83 g/t Durchschnittgehalt, woraus 13.706 oz Gold gewonnen wurden. Die totalen Cashkosten betrugen 791 US$/oz. Die nahegelegene Holloway Mine lieferte 45.642 t mit einem Gehalt von 4,32 g/t Gold, woraus 5.874 oz gewonnen wurden. Die totalen Cashkosten betrugen 1.090 US$/oz. Der Hislop Tagebau steuerte weitere 688.093 t mit einem Gehalt von 2,43 g/t Gold aus, aus denen 5.773 oz Gold bei totalen Cashkosten von 987 US$/oz gewonnen wurden. Insgesamt produzierte SAS 25.353 oz Gold (Märzquartal: 24.461 oz) zu totalen Cashkosten von 897 US$/oz. Trotz des niedrigen Goldpreises erreichte SAS bei 36,7 Mio. CAD Umsatz eine Cash-Marge von 13,7 Mio. CAD und einen operativen Cashflow von 6,968 Mio. CAD, verbuchte aber einen kleinen Nettoverlust von 1,1 Mio. CAD. Der Bestand an Barmitteln am Quartalsende lag bei 31,5 Mio. CAD und die Produktionsplanung für das gesamte Jahr 2013 sieht 95-105.000 oz vor. Wie sich die Produktion über die letzten Jahre entwickelte, zeigt das folgende Schaubild.

Abhängig von der Entscheidung, ob Taylor zur Produktion geführt wird, könnte die Produktion 2014 oder 2015 auf ca. 120.000 oz steigen.

Wie die Geschäftszahlen in einem "normalen" Jahr aussehen, zeigt der Geschäftsbericht von 2012, also vor dem Goldpreiseinbruch. Im Geschäftsjahr 2012wies SAS bei einem Umsatz von 156,39 Mio. CAD eine Cash-Marge aus dem Minenbetrieb von 69,87 Mio. CAD, einen operativen Cashflow von 54,1 Mio. CAD und einen Nettogewinn von 26,0 Mio. CAD aus.

Analysteneinschätzungen

In einer Studie vom 13. Mai 2013 stufen die Analysten Andrew Mikitchook und Magda Ogrodowska von GMP Securities die Aktien von St. Andrew Goldfields mit "kaufen" ein und geben ein Kursziel von 0,60 CAD aus. Grundlage waren die Zahlen des ersten Quartals 2013 und ein NAV je Aktie von 0,71 CAD und ein Multiplikator von 0,85. Die Analysten Eric Winmill und MannyAujla von Casimir Capital bewerten in ihrer Studie vom 13. Mai 2013 St. Andrew ebenfalle mit "kaufen" und geben ein Kursziel von 0,80 CAD aus. Ihre Einschätzung basiert auf dem 1,1-fachen und mit 5% abgezinsten DCF der Holt und Holloway-Produktion, einem 1-fachen Multiplikator für Hislop und einem Goldwert von 25 USD/oz für die Projekte Tylor und Aquarius.

Fazit:

St. Andrew Goldfields präsentiert sich als kleiner Goldproduzent mit verhältnismäßig niedrigen Cashkosten im sicheren Rechtsbereich von Kanada. Geht man als Goldmineninvestor von einer Wiederaufnahme des Aufwärtstrends beim Goldpreis aus, dann sollten die Gewinne dieses Unternehmens, auch vor dem Hintergrund der durch den Goldabsturz erzwungenen Kostensenkungsmaßnahmen, deutlich anziehen. Entsprechend positiv fallen die Analysteneinschätzungen und Kursziele aus.

© Jan Kneist

Metals & Mining Consult Ltd.

Dieser Beitrag erschien zuerst im Rohstoff-Spiegel Nr. 8/2013 vom 25.08.2013.

Risiko-Hinweise:

Der Artikel wurde dem Unternehmen vor Veröffentlichung vorgelegt, um inhaltliche Fehler auszuschließen. Es wurde ein Absatz zum Taylor-Projekt entfernt und eine Jahreszahl korrigiert.. Die Bewertungen der zitierten Analysten basieren auf DCF (Discounted Cashflow) und NAV-Multiplen. Die Analysenberichte können bei Bedarf zur Verfügung gestellt werden. Dem Artikel ging in den letzten 12 Monaten kein ähnlicher Artikel zum gleichen Unternehmen voraus und ein Folgebeitrag ist derzeit nicht geplant. Dieser Artikel stellt keine Kaufoder Verkaufsempfehlung des besprochenen Unternehmens dar und es wird darauf hingewiesen, dass der Autor keinerlei Haftung für mögliche Vermögensschäden übernimmt. Jedes Aktieninvestment ist risikobehaftet bis hin zu einem möglichen Totalverlust und jeder Leser ist für seine Anlageentscheidungen selber verantwortlich. Konsultieren Sie Ihren Anlageberater. Bitte beachten Sie auch den ausführlichen Disclaimer unter http://www.rohstoff-spiegel.de/component/content/article/31-allgemein/49-disclaimer.html

Pflichtangaben nach § 34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien wie Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten / interne Erkenntnisse des analysierten Emittenten.

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Herr Kneist / die Metals & Mining Consult Ltd. und / oder mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.