RNC Minerals Inc.: Quartalszahlen

RNC veröffentlichte gestern die finalen Quartalszahlen per Ende September (Link).

RNC veröffentlichte gestern die finalen Quartalszahlen per Ende September (Link).Da viele verschiedene Zahlen in der News durcheinander geschmissen wurde, empfehle ich die Aufzeichnung des Conference-Calls (ca. 12 Minuten) anzusehen, da ich die Darstellung dort deutlich besser finde (Link).

Zunächst zu den "harten Fakten". Die Goldproduktion lag im abgelaufenen Quartal bei 10.489 Unzen (+27%) und es wurden 8.659 Unzen verkauft (+47%).

Die Cash-Kosten für eine Unze Gold lagen im 3. Quartal bei 804 USD, eine Kostensenkung um 34% von zuletzt 1.211 USD. Die All-In-Kosten lagen bei 1.569 USD, ein Rückgang um 12%.

Nun, woran sich der Markt stört ist klar, es sind die noch zu hohen All-In-Kosten von 1.569 USD.

Ich will hier bestimmt nichts "schönreden", doch man sollte auch die Erklärungen dazu lesen. Nachdem RNC Minerals die kommerzielle Produktion verkündet hat, haben sich auch die Berechnungen der All-In-Kosten gem. den Standards des WGC entsprechend angepasst.

Es werden also alle Entwicklungskosten in der Mine auf die produzierten Unzen umgelegt. Vorher konnte man diese Kosten über die Projekte verbuchen.

Daher bin ich kein Freund davon, bei Goldunternehmen, die im Prozess des Ramp-Up sind, mich 100% auf die All-In-Kosten zu fokussieren.

Ich erinnere einmal an Richmont Mines. Das Unternehmen hatte während des Baus der Untertagemine immer sehr niedrige Cash-Kosten, aber vergleichsweise hohe All-In-Kosten. Ganz einfach deshalb, weil der Schacht und die Untertagearbeiten anfangs deutlich mehr Geld kosten und man laut den (fragwürdigen) Regeln all diese Kosten auf die All-In-Kosten anrechnen muss.

Ein weiteres Beispiel ist Medusa. Das Unternehmen hat extrem niedrige Cash-Kosten, doch deutlich höhere All-In-Kosten. Dies liegt am Bau des Service-Schachts, der voll auf die All-In-Kosten aufgeschlagen wird.

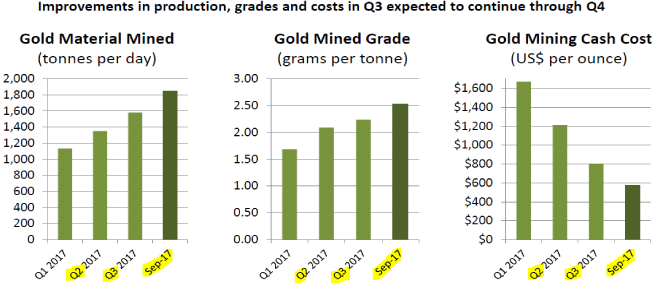

Zurück zu RNC. Die Cash-Kosten lagen im Quartal bei guten 804 USD. Im Monat September lagen sie bei 578 USD (-28%). Nachfolgend sehen Sie die verarbeiteten Tonnen pro Tag, den Goldgehalt und die Cash-Kosten für die vergangenen drei Quartale und links für den Monat September:

Es geht aus meiner Sicht weiter in die richtige Richtung. Die Verarbeitung steigt von Monat zu Monat, von Quartal zu Quartal. Die durchschnittlichen Gehalte ziehen an und die Cash-Kosten fallen.

Das Management will bis Ende 2017 eine jährliche Rate von 70.000 Unzen erreichen. Das bedeutet, dass im Dezember 5.800 Unzen hermüssen.

Die Prognosen wurden für 2017 gesenkt und es werden 37.000 – 42.000 Unzen insgesamt erwartet. Bislang hat RNC rund 23.000 Unzen produziert, fehlen also noch 14.000 bis 19.000 Unzen im laufenden Quartal.

Ein weiterer Punkt, der den Markt sicherlich stört, war der Quartalsverlust von 12 Millionen CAD. Es wurden aber die Explorationsprojekte rund um die REED-Kupfermine abgeschrieben (nicht cash-wirksam) und das Ergebnis wurde durch Einmaleffekte belastet.

Das EBITDA war mit 1,3 Millionen CAD positiv. Ende September hatte RNC noch 21,6 Millionen CAD in Cash.

Einschätzung:

Für mich zählen die operativen Verbesserungen bei einer Firma und die sind aus meiner Sicht ganz klar vorhanden. Sicherlich könnte alles schneller gehen und das Management war Anfang des Jahres zu optimistisch, doch man nähert sich mit guten Schritten den Zielen.

Solange ich derartige Fortschritte in der Beta Hunt Mine sehe, sehe ich keinen Grund aus der Aktie auszusteigen. Das Unternehmen könnte auf Beta Hunt die Nickelproduktion parallel nach oben fahren, hierzu hat man sich aber nicht geäußert. Ich werde hier nachfragen.

Dann sehe ich erhebliche Werte im Dumont Nickel-Projekt (RNC 50%). Hören Sie hierzu die Aussagen des Vorstandes in der Präsentation an. Dumont ist eines der ganz wenigen Nickelprojekte mit Genehmigung von entscheidender Marktgröße. Die Mine wäre eine der größten Nickelminen der Welt und die größte Kobalt-Mine in ganz Nordamerika!

Fazit:

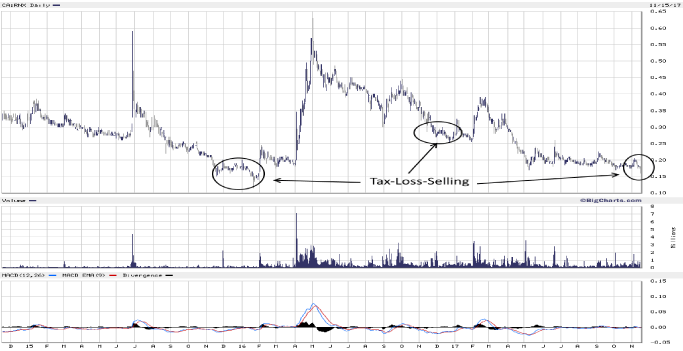

Die Aktie wird aus meiner Sicht sehr stark durch steuerliche Verlustverkäufe belastet und die Ergebnisse haben, zumindest auf den ersten Blick, Anleger nicht dazu veranlasst, Verkäufe zurückzuhalten.

Jeder muss selbst entscheiden, ich halte die Position unverändert im Depot. In jedem Jahr wird die Aktie von Tax-Loss-Selling belastet. In der Vergangenheit waren dies immer die tiefsten Kurse für die nächsten 12 Monate.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.